El pasado 14 de septiembre se sancionó la Ley 2155 de 2021 mediante la cual se adoptó una nueva Reforma Tributaria en Colombia, la Ley de Inversión Social. Esta Reforma surge como una respuesta al contexto social y político que enfrenta el país para hacerle frente a los efectos económicos ocasionados por el COVID-19, entre muchos otros factores.

Para Tax & Corporate es muy importante que nuestros Clientes siempre estén bien informados, por lo que pretendemos que este sea un resumen en el cual usted pueda conocer los principales cambios que trae esta nueva Reforma Tributaria.

1. Impuesto sobre la renta para personas jurídicas

- Modificación de la tarifa del impuesto sobre la renta

Uno de los cambios más importantes que trae la Ley 2155 es el aumento de la tarifa del impuesto sobre la renta para las personas jurídicas al 35% a partir del año 2022. Es importante señalar, que la Ley 2010 de 2019 había establecido una reducción tarifaria de este impuesto comenzando en 32% para el año 2020, 31% para el año 2021 y del 30% a partir del año gravable 2022. Este aumento de 5%, además de ser significativo teniendo en cuenta la situación económica actual del país, es un muy mal mensaje de cara a la estabilidad jurídica del país, especialmente frente aquellos inversionistas extranjeros que hacen sus previsiones económicas teniendo en cuenta un marco normativo que es fácilmente cambiable en nuestro país.

Respecto de esta modificación, se debe señalar la oportunidad que se perdió de tener una tarifa progresiva para las personas jurídicas, propuesta que estaba en la fallida reforma tributaria, y que constituía un gran cambio que podía beneficiar a las pequeñas y medianas empresas y aquellas que se encuentran en crisis económica con ocasión de la pandemia ocasionada por el Covid-19.

Por otra parte, las instituciones financieras que tenga una renta gravable igual o superior a 120.000 UVT (aproximadamente COP $4.356.960.000), deberán pagar una sobretasa del 3% sobre la tarifa general, es decir tendrá una tarifa del impuesto sobre la renta del 38% por los años 2022 a 2025, la cual se pagará a manera de anticipo en dos cuotas anuales.

- Descuento tributario en el impuesto sobre la renta del 50% de lo pagado por impuesto de industria y comercio

La Ley 2010 contemplaba un descuento del 100% de lo pago por concepto de ICA en el impuesto sobre la renta a partir del año 2022. La nueva reforma tributaria deroga esta previsión, razón por la cual se mantiene el descuento del 50% de lo pagado por concepto de ICA en el impuesto sobre la renta.

- Modificaciones frente al incentivo tributario para las empresas de economía naranja

Por una parte, se deroga el requisito de monto mínimo de inversión para acceder al beneficio de renta exenta, hoy dicho monto es de 4.000 UVT (aproximadamente COP $159.755.200). De otra parte, se extiende hasta el 30 de junio del año 2022 la fecha para que las personas jurídicas se acojan a este beneficio de renta exenta, siempre que a dicha fecha estén constituidas y en operación.

Finalmente se reduce el término de vigencia de este incentivo tributario de renta exenta de 7 a 5 años.

2. Modificación del mecanismo de pago de obras por impuestos

La reforma amplía el alcance de este mecanismo de pago, para los siguientes proyectos, que si bien no van a ser localizados en las ZOMAC, previo concepto de la Agencia de Renovación del Territorio, podrán ser financiados por este mecanismo de pago: (i) proyectos declarados de importancia nacional, estratégicos para la reactivación económica y/o social; (ii) territorios de altos índices de pobreza; (iii) territorios que carezcan total o parcialmente de infraestructura para brindar servicios públicos domiciliarios (energía, acueducto, alcantarillado, gas, entre otros); (iv) territorios localizados en las zonas no interconectadas y (v) áreas de desarrollo naranja.

3. Régimen simple de tributación

Se modifica el tope de ingresos brutos para acogerse al régimen simple de tributación, pasando de 80.000 UVT a 100.000 UVT, esto es aproximadamente COP $3.630.800.000. También se contempla que durante el 2022 no están sujetos a IVA ni a Impuesto al Consumo los contribuyentes que se dedican al expendio de comidas y bebidas, como una medida para impulsar este sector que ha sido seriamente golpeado por la pandemia.

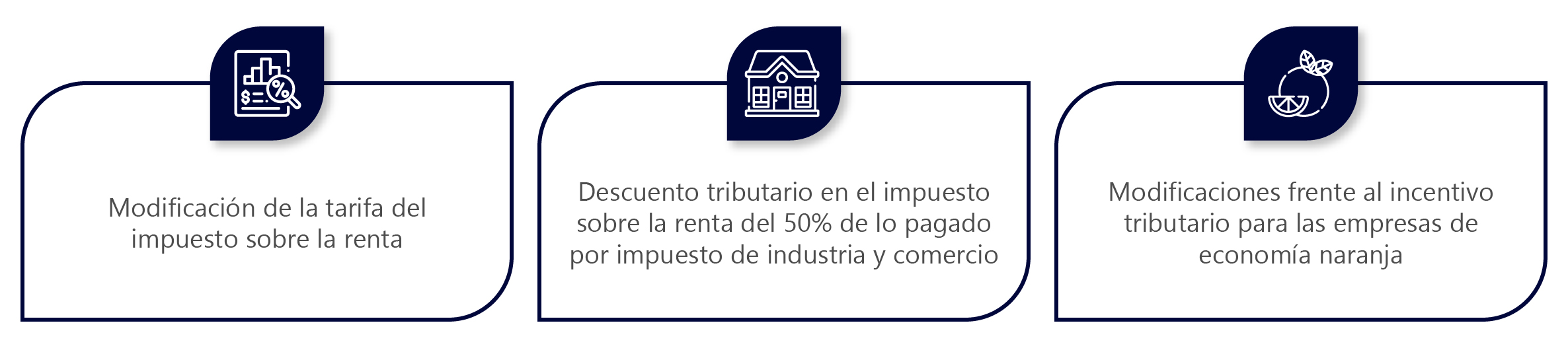

También se modifican las tarifas para los ingresos brutos entre 30.000 UVT a 100.000 UVT:

Otra modificación importante es la extensión del plazo para inscribir al régimen simple de tributación, que a partir del año 2022 será hasta el último día hábil del mes de febrero, hoy hasta el 31 de enero.

4. Determinación oficial del impuesto sobre la renta para las personas naturales

Se autoriza a la DIAN para establecer el sistema de facturación del impuesto sobre la renta y complementarios, que constituye la determinación oficial del tributo y que presta mérito ejecutivo.

Lo anterior en términos prácticos significa que la DIAN, previo a la reglamentación de este mecanismo, en virtud de la información que le reportan los terceros, procederá con la determinación del impuesto sobre la renta de las personas naturales mediante factura. La cual será notificada en la pagina web de esta entidad, en caso que la persona no tenga RUT o en la dirección de correo electrónico en el caso que si cuente con esta identificación tributaria.

Si la persona no está de acuerdo con dicha factura, tiene dos meses después de su notificación, para declarar y pagar su impuesto sobre la renta conforme al sistema que todos conocemos de declaración, pero ojo el contribuyente debe incluir, como mínimo, los valores reportados en el sistema de facturación electrónica. El inconveniente será que si una persona por ejemplo, por algún motivo, no tiene conocimiento de la factura que expidió la DIAN y no procede con la declaración de su impuesto, esa factura, pasados los 2 meses, se convertirá en un título que presta mérito ejecutivo, es decir que se podrá cobrar por parte de la DIAN en cualquier momento con el uso de medidas cautelares como el embargo de cuentas bancarias y de bienes inmuebles, entre otras.

Cobrará entonces especial relevancia tener el RUT actualizado y estar pendiente de las notificaciones que haga la DIAN mediante correo electrónico, para evitar futuros inconvenientes con esta entidad.

5. El impuesto complementario de normalización tributaria versión 2022

Esta reforma no es la excepción a una nueva versión del impuesto complementario de normalización tributaria, el cual se causa por la posesión de activos omitidos o pasivos inexistentes a 01 de enero del año 2022. Esta vez la normalización tiene una tarifa del 17% y una efectiva del 8,5%, en caso de repatriación de los activos omitidos a nuestro país.

Lo que si es novedoso en esta nueva versión es el tema del anticipo del 50% del impuesto a cargo, el cual se deberá pagar este año mediante recibo de pago, en una sola cuota y en el plazo que fije el reglamento.

Sobre el particular, llama la atención las diferentes fechas que hay que tener en cuenta frente a este tributo y su impacto frente a los cambios que va a tener la TRM en dichas fechas, las cuales se especifica a continuación: (i) la del pago del anticipo que será en el año 2021 y cuya TRM será la de entrada en vigencia de la Ley 2155 (esto es el 15 de septiembre de 2021); (ii) la fecha de causación de este tributo, que es el 01 de enero del año 2022; (iii) la fecha de repatriación de los activos en caso que se quiera reducir la base gravable a un 50% y que el contribuyente tiene hasta el 31 de diciembre de 2022 para ello y (iv) finalmente la fecha de presentación de la declaración y pago del 50% restante del impuesto.

Al existir diferentes fechas para el cumplimiento formal y sustancial de este tributo en el que se debe tener en cuenta la TRM vigente en cada una de ellas, valdría la pena preguntarnos si se puede generar un ingreso gravable por diferencia en cambio en el marco de la aplicación del impuesto de normalización tributaria para la vigencia fiscal 2022. Situación que esperamos se resuelva mediante el reglamento que expida el Gobierno Nacional.

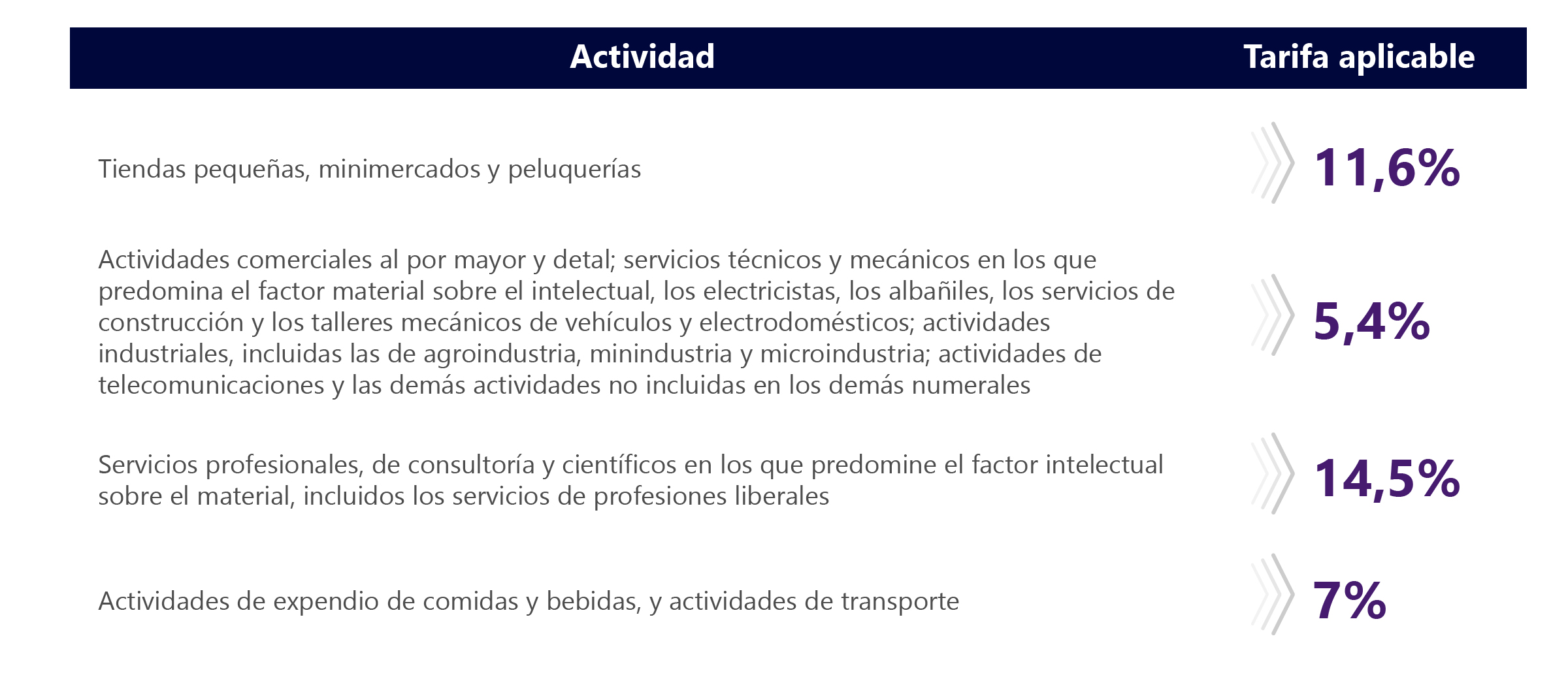

6. Beneficio de auditoría

Recordemos que, por regla general, la firmeza de las declaraciones tributarias se encuentra en 3 años. Esta nueva reforma establece la posibilidad de reducir el término de firmeza de la declaración del impuesto sobre la renta y complementarios, para las vigencias fiscales 2022 y 2023, en virtud de los siguientes incrementos del impuesto neto de renta:

7. Impuesto sobre las ventas – IVA

8. Intercambio automático de información

La DIAN mediante resolución determinará los sujetos obligados a suministrar información para el cumplimiento de compromisos internacionales, así como la información que deben suministrar y los procedimientos de debida diligencia que deben cumplir, de conformidad con estándares y practicas reconocidas internacionalmente, so pena de dar aplicación a la sanción prevista en el artículo 651 del Estatuto Tributario Nacional.

9. Programa de apoyo al empleo – PAEF

El programa que otorga un subsidio equivalente al 40% de un salario mínimo mensual legal vigente por cada empleado para aquellas empresas que hayan visto afectadas sus finanzas con ocasión de la contingencia por el COVID-19, se amplía hasta diciembre de 2021, para aquellos potenciales beneficiarios que al período de cotización de marzo de 2021 hubiesen tenido un máximo de 50 empleados. Los beneficiarios podrán solicitar el mencionado subsidio para las nóminas de los meses de julio, agosto, septiembre, octubre, noviembre y diciembre de 2021.

En Tax&Corporate estamos prestos a brindarle asesoría y capacitación frente a estos cambios normativos que pueden tener impacto en su patrimonio personal y en su organización.